Экономические «пузыри» на рынках существовали всегда. Некоторые из них возникли задолго до известной всем «тюльпаномании». Причем, почти всегда «пузыри» были надуты государственными банками. Вот типичная фраза рядового спекулянта времен «пузырей»: «Два года назад у меня не было ни цента. А теперь у меня долгов на два миллиона долларов».

1619-1623 гг.

Кризис этих времен был вызван повсеместной порчей золотых и серебряных монет Священной Римской империи, которую устроили европейские монархии, чтобы финансировать Тридцатилетнюю войну. Создавались новые монетные дворы, где пытались снизить значимость второстепенных монет: их стали чеканить не только из серебра, но и добавляли в сплав медь, что было гораздо выгоднее. В итоге номинальная стоимость монет стала значительно выше цены металла, из которых они были сделаны. Это привело к их мгновенной девальвации. Но и тут были свои возможности нажиться: правительства «сливали» дешевые и порченные монеты за границу и обменивали их там на полноценные. Увлеклись играми в плохие и хорошие монеты и горожане, началась гиперинфляция.

1637 год

«Тюльпаномания»

История этого безумства, а также различные легенды вокруг нее всем хорошо известны. В Европу тюльпаны попали из Турции. Эти цветы отлично переносили не слишком мягкий голландский климат и начали стремительными темпами набирать популярность. Ими стали торговать на биржах крупнейших городов.

Продажи и перепродажи производились множество раз, в то время как луковицы даже и не вынимались из земли. Контракты по продаже будущих луковиц выписывались круглый год, а потом и сами контракты стали предметом спекуляций. Это можно считать началом торговли производными финансовыми инструментами (фьючерсами и опционами). Тем временем цены продолжали расти. Наиболее дорогие цветы продавались в 15-20 раз дороже, чем составляла годовая зарплата опытного ремесленника. В 1625 году одна луковица редкого сорта тюльпана уже могла стоить 2000 флоринов. Через 10 лет цена достигла 5500 флоринов. К началу 1637 года цены на тюльпаны выросли в среднем в 25 раз. Одну луковицу давали в качестве приданого невесте, за три можно было купить хороший дом, а всего одна луковица сорта Тюлип Брассери отдавалась за процветающую пивоварню. Но в один прекрасный день – как это случается с «пузырями» – произошел крах, и цены упали в десятки, а то и сотни раз.

1720 год

Компания Южных Морей Британская акционерная компания запустила кампанию по уменьшению госдолга Англии, возникшего после войны с Испанией. Государственные обязательства держателей на сумму около 9 млн фунтов стерлингов были обменяны на акции Компании Южных морей, которая с тех пор стала кредитором государства. Акционерам было обещано исключительное право на торговлю с Южной Америкой. В действительности же это было невозможно, так как Испания контролировала в то время весь континент. Цены на бумаги фирмы подскочили со 100 до 1000 фунтов, а потом вновь обрушилась, вызвав череду банкротств. Пишут даже, что на этом «погорел» сэр Исаак Ньютон, который, потеряв 20 000 фунтов, заявил, что может вычислять движение небесных тел, но не степень безумия толпы.

График пузыря Компании Южных Морей

1720 год

Финансовая пирамида Миссисипской компании

В 1717 году во Франции возникла Миссисипская компания во главе с известным финансистом Джоном Ло. Он выпустил 200 тысяч акций номиналом по 500 ливров. Акционерам же обещались несметные богатства Миссисипи, где аборигены готовы буквально дарить прибывающим французам драгоценности. Уже весной 1719 года акции стали пользоваться огромным спросом, росли в цене. Чем больше они продавались, тем более популярными они становились, принося огромные дивиденды компании. Осенью бумаги номиналом в 500 ливров стоили в 10 раз дороже. В январе 1720 года Джон Ло за «оздоровление» госказны стал генеральным контролером Франции, но не прошло и полугода, как компания обанкротилась – не смогла искусственно держать высокий курс акций.

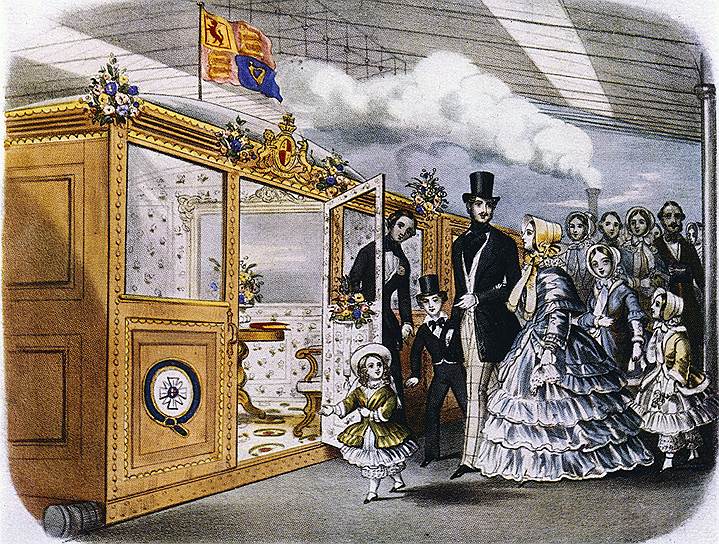

1846 год

Железнодорожная мания

В 1836 году Англию охватила настоящая железнодорожная горячка (Railway mania). Изобилие капиталов и огромные дивиденды уже действовавших дорог вызвали всеобщее стремление к их постройке. В одном только 1836 году парламент утвердил не менее 29 новых линий, длиной в 994 мили. В 1845 году Railway mania началась с новой силой. Одновременно с железнодорожной манией разгорелась и спекуляция акциями железных дорог. В какой-то момент акции железнодорожных компаний стали стоить больше, чем сами компании стоили на самом деле. Однако после 1847 года наступили годы кризиса, доходы компаний стали понижаться (вместо 15% – 3% и того меньше), цена акций стала падать, начались массовые банкротства железнодорожных компаний.

1886-92 гг.

Пузырь в Бразилии

Экономический пузырь в Бразилии, вызванный новыми банковскими законами, которые предназначались для стимулирования индустриализации. Но в итоге это закончилось неконтролируемыми спекуляциями вокруг IPO и других операций.

1920-е гг.

Флоридское сумасшествие

Флорида была сельскохозяйственным штатом без развитой инфраструктуры. Однако в конце 19-го века американские предприниматели начали активно строить здесь отели, дома и развивать инфраструктуру. Штат стал курортом для богатых и успешно соперничал с французской Ривьерой. Строительный бум начался в 1923 году в Майами, в 1924 году перекинулся на Тампу, а в 1925-м достиг Джексонвиля. Пик спекуляций пришелся на 1924–1925 годы, и его эпицентром стал Майами-Бич – курорт для среднего класса. Только в январе 1926 года объем сделок с недвижимостью здесь составил $2 млрд. При этом большинство проектов продавалось еще на стадии плана, зачастую участки даже не показывали покупателям, а иногда даже их местоположение указывали приблизительно. Потом фирмы по продаже недвижимости стали торговать лотами, при этом купить их можно было в кредит. Покупатель получал квитанцию о внесении аванса, дающую право на покупку участка, но не являющуюся обязательством его купить. В итоге появились даже спекулянты авансовыми квитанциями на покупку участка. Случаи, когда лот менял собственника с десяток раз до закрытия сделки, были не единичными. Тем, кто не мог приехать, предлагали покупать недвижимость заочно, просто послав чек. Ценовым пиком флоридского бума считается май 1925 года, а рекордной сделкой – продажа участков по ценам от $6,5 млн до $30,6 млн за акр. Но в один прекрасный день все резко изменилось: богатые опять поехали отдыхать в Европу, продажи встали. Те, кто купил участки стоимостью $20 тыс. и рассчитывал их перепродать за $30 тыс., вдруг осознали, что им предлагают $18 тыс., а то и $15 тыс. К сентябрю 1926 года цены в Майами упали примерно на треть от пикового уровня. А потом побережье накрыл разрушительный ураган, а в 1929 году случился крах на фондовой бирже.

1969-70 гг.

Пузырь Посейдона

Пузырь фондового рынка в австралийских горнорудных акциях. Он был спровоцирован спекуляциями вокруг бумаг компании «Посейдон», которая сделала большое открытие месторождения никеля в то время, когда этот металл был в дефиците.

1980-90 гг.

Пузырь цен на японские активы

То время характеризовалось отсутствием регулирования финансовой сферы, богатством ликвидности и мягкой монетарной политикой. Все это привело к эйфории по поводу перспектив роста в будущем и массовыми спекуляциями на рынках акций и недвижимости.

Индекс Nikkei в период с 1983 по 1989 год вырос с 7500 до 38 900 пунктов, то есть за 7 лет рост составил 500%. Вслед за этим последовал обвал до 7500, несмотря на стимулирующие меры.

2000 год

Пузырь «доткомов»

В период с 1996 по 2000 год индекс Nasdaq подскочил с 1000 до 5132 пунктов. Это был спекулятивный пузырь в акциях компаний, чьи бизнес-процессы были связаны с функционированием в Интернете. Многие финансовые гуру уже успели напророчить эпоху «новой экономики», однако новые бизнес-концепции оказались нежизнеспособными. Сотни фирм были вынуждены признать свою финансовую несостоятельность.

2006 год

Сумасшествие с амулетами Ятукам

Спекуляции с амулетами, которые являются буддисткими украшениями и носятся на шее, происходили в Тайланде – люди считали, что эти вещи приносят богатство.

2007 год

Пузырь с ураном

Цены на уран взлетели вверх. Вероятно, это было спровоцировано затоплением месторождения Cigar Lake в Саскачеване, провинции Канады. Это был самый крупный неисследованный источник урана, однако до сих пор он не был запущен в производство.

2000-е годы

Пузыри рынков недвижимости

2005 – Индия

2006 – Великобритания, Ирландия, Испания

2007 – США, Китай

2008 – Румыния

2009 – Австралия

Как возникают «пузыри» на финансовых рынках?

После 2008 года термин «пузырь» стал актуальным, и нынешняя напряженная ситуация в мировой экономике заставляет задуматься о подобных явлениях.

Термин «пузырь» в финансовом мире означает ситуацию, когда цена активов превышает их фундаментальную стоимость на большую величину. Во время «пузырей» цены на финансовые активы или определенные классы завышены, однако на самом деле это ничем не оправдано.

Характеристики пузыря

Основной чертой «пузыря» является неверие участников рынка в перекупленность активов. На самом деле стоит признать, что обычно участникам рынка тяжело определить наличие «пузыря», и все их распознают уже после того, как они лопнут. Экономист Хайман Мински выделяет пять этапов в обычном кредитном цикле – сдвиг, подъем, эйфория, получение прибыли и паника. Несмотря на то, что циклы могут отличаться, основные моменты активности «пузырей» являются довольно последовательными.

Фаза «сдвиг» проявляется тогда, когда инвесторы приходят в восторг от каких-либо новых парадигм: например, новые технологии или изменение процентных ставок, которые находятся на исторически низких уровнях. Классический пример: ставки в США с 2000 по 2003 снизились с 6.5% до 1%. В этот трехлетний период процентные ставки на 30-летние ипотечные бумаги снизились на 2.5% процентных пункта до минимальных 5.21%. Это посеяло семена будущего «пузыря» на рынке недвижимости.

Сначала цены растут довольно медленно, однако потом толчок становится сильнее, так как на рынке появляется все больше участников, и начинается фаза «подъема». В этом время привлекательность активов нагнетается обсуждением в прессе – страх упущенной возможности подстегивает больше покупать и совершать спекулятивные операции.

На этом этапе все мысли об опасности отметаются, так как цены на активы улетают вверх. Оценки достигают экстремальных значений. Для примера, в момент пика пузыря недвижимости в Японии в 1989 году земля в Токио продавалась за 139 тысяч за квадратный фут – это в 350 раз дороже земли на Манхеттене. После сдувания «пузыря» стоимость недвижимости обрушилась на 80%, а цены на акции рухнули на 70%. Точно такая же ситуация была с интернет-пузырем в марте 2000 года, когда общая стоимость технологических акций на бирже Nasdaq была выше, чем ВВП многих стран.

В это время те, кто владеет «умными деньгами», прислушиваются к предупреждающим знакам и продают активы с прибылью. Однако оценить точное время, когда «пузырь» может лопнуть, является очень трудным и опасным делом. Именно поэтому Джон Мейнард Кейс говорит, что «рынки могут оставаться иррациональными дольше, чем вы можете оставаться платежеспособными». Важно то, что когда «пузырь» прокалывается, это происходит очень быстро, и обратно он уже не надувается.

На стадии паники цены на активы скатываются вниз так же быстро, как они росли. Инвесторы и спекулянты сталкиваются с маржин-коллами и резким снижением стоимости их активов, поэтому они скидывают их по любой цене. Наглядным примером является глобальная паника финансовых рынков в октябре 2008 года, когда инвестбанк Lehman Brothers объявил о своем банкротстве , а страховые компании Fannie Mae, Freddie Mac и AIG потерпели коллапс. Индекс S&P 500 упал за один месяц на 17%, а мировые рынки акций потеряли $9.3 трлн., что составило 22% от их общей капитализации.